La “ley Trole 4” y el sistema monetario ecuatoriano

- Análisis

La “ley Trole 4” y el sistema monetario ecuatoriano: ¿proteger la dolarización, blindar los activos de los bancos privados o transformar el Banco Central en el poder económico supremo para institucionalizar una contrarrevolución deflacionaria?

Algunas reflexiones sobre las modificaciones del sistema monetario contenido en el proyecto de Ley entregada a la Asamblea Nacional [1]

El proyecto de ley enviado el 18 de octubre a la Asamblea Nacional, bautizado por sus opositores como “Trole 4“(su nombre oficial es “LEY ORGÁNICA PARA LA TRANSPARENCIA FISCAL, OPTIMIZACIÓN DEL GASTO TRIBUTARIO, FOMENTO A LA CREACIÓN DE EMPLEO, AFIANZAMIENTO DE LOS SISTEMAS MONETARIO Y FINANCIERO, Y MANEJO RESPONSABLE DE LAS FINANZAS PÚBLICAS“) alteraría veinte y dos cuerpos legales, en algunos casos profundamente. Está claro que la Asamblea difícilmente puede examinar las implicaciones de los cambios propuestos con seriedad en sólo un mes (debido a su remisión por el ejecutivo con el carácter de “urgente“). El mismo Ministerio de Economía y Finanzas tuvo que admitir en su dictamen del proyecto de ley que no fue capaz de evaluar su impacto fiscal[2].

La ley propuesta afectaría profundamente el orden institucional del sistema monetario y financiero, a través de las modificaciones que plantea al Código Orgánico Monetario y Financiero COMF). De hecho, el proyecto de ley codifica las exigencias del FMI en cuanto a las reformas institucionales para “respaldar el régimen de la dolarización” (supporting the dollarization regime ) y contiene los elementos reiterados en los documentos del FMI con relación al sistema monetario ecuatoriano: Independencia del Banco Central del Ecuador, prohibición de financiamiento del sector público por el banco central, orientación de la política monetaria al objetivo principal de “estabilidad del sistema financiero”.

Sin embargo, existen varias interrogantes al respecto: ¿Cuáles son las consecuencias para el sistema monetario y financiero ecuatoriano de la propuesta de ley? ¿Es cierto que las modificaciones contenidas en el proyecto de ley van a fortalecer la dolarización? ¿Quiénes son los beneficiarios, y quienes los perdedores en la transformación del “régimen de dolarización” planteado?

Para poder responder estas preguntas, es quizás útil discutir brevemente la “anatomía” del sistema monetario en general, de la dolarización en particular, y analizar como los cambios previstos van a modificar la estructura y el funcionamiento del mismo. Solo con una visión global del sistema monetario podemos apreciar el sentido de las modificaciones propuestas y ver lo que está detrás del supuesto objetivo de “blindar la dolarización”. También podemos constatar que, detrás de los tecnicismos y presuposiciones de “mejores prácticas internacionales” con las que se escuda el gobierno y el FMI para no tener que explicar sus objetivos, existe una realidad cuya comprensión está al alcance de todas y todos.

Veamos entonces brevemente la “anatomía” del sistema monetario moderno. Sea en cuanto “medida de valor” (lo que permite “expresar el valor” de los productos, diciendo, por ejemplo, “esta camisa vale tanto”) como en cuanto medio de pago (lo que permite saldar deudas, y por ende también adquirir mercancías), el dinero es, en las sociedades capitalistas modernas, rara vez un “objeto cuyo valor nominal deriva de su sustancia material”. Al rededor del globo, se suele pagar con “papeles” impresos, o mediante la orden de transferir una parte de un saldo positivo de alguna cuenta bancaria a otra cuenta, lo que es, en sí, nada más que una operación contable. Y este dinero “sin valor propio” nos sirve también para medir el valor de las mercancías. Esta desvinculación del dinero (en cuanto “objeto dinerario”) de la materialidad, de una “sustancia de valor”, como la tenían las monedas de oro o de plata, en vez de ser un invento reciente nos muestra la estrecha vinculación entre dinero y (reconocimiento de) deuda que existe desde hace miles de año[3], por lo menos en cuando al dinero que ocupa su rol en el seno de una sociedad. El dinero que sale de su “circulación interna” y funge como “dinero mundial”[4] tuvo mucho mayor dificultad de emanciparse de su materialidad de valor, y lo alcanza en consecuencia mucho más tardíamente (¿y acaso solo de forma provisoria?).

¿Qué son este billete y este registro contable que juegan el papel de dinero en nuestra sociedad? Ambos son reconocimientos de deuda, en el caso del billete (actualmente) de un banco central, en el caso del registro contable de un banco u otra entidad de depósito. Si bien en nuestra experiencia el billete parece más “dinero” que el saldo en una cuenta bancaria, desde el punto de vista lógico, el billete no es más que un certificado del banco que reconoce la existencia y la libre (y anónima) transferibilidad de un depósito existente[5], la forma “tocable” del depósito bancario. Podemos por consiguiente concentrarnos en el análisis del dinero moderno en el depósito bancario.

El reconocimiento de deuda de un banco puede funcionar como “dinero” en la medida en que los depositantes mantienen la confianza en que el banco sea capaz (y tenga la voluntad) de cumplir su promesa de transformar el depósito en paridad (1:1) a pedido de su dueño en “dinero propiamente dicho”, billetes y monedas (aunque para nosotros estos billetes son solo el reconocimiento de deuda de otro tipo de banco, al nivel de los bancos privados y de los sujetos económicos comunes, estas deudas del banco central son “más dinero” que un depósito de los bancos privados). Esta aceptabilidad o “liquidez” de los depósitos bancarios se fortalecen por el hecho que los bancos están conectados entre sí por medio del banco central, lo que permite la “transferencia” de los depósitos a clientes de otros bancos con el fin de efectuar pagos. La capacidad del banco para efectuar estas transferencias o entregar billetes a pedido, y por ende la “naturaleza monetaria” (moneyness) de sus pasivos depende por su parte de la liquidez de los activos del banco, y es, por ende, siempre condicional.

Comúnmente, los bancos son catalogados como “intermediarios” que “captan depósitos” para otorgar créditos a otros clientes. La idea subyacente es que existen agentes que “ahorran” (tienen mayores ingresos que egresos) y que pueden poner estos “fondos prestables” a disposición de agentes deficitarios, empresas que quieren efectuar inversiones, o consumidores impacientes. Lo que este modelo de “los fondos prestables” no explica es el origen de este dinero disponible para ser prestado. Deberíamos analizar, por consiguiente, de donde proviene en primer lugar el dinero en el sistema[6] antes de poder analizar como los ahorros monetarios son transferidos entre agentes.

Si es cierto que, como hemos dicho arriba, el dinero en la economía capitalista moderna es un “reconocimiento de deuda” por parte de un banco, ¿cómo se produce este reconocimiento? La manera básica en que este reconocimiento de deuda (depósito bancario) llega constituirse es mediante un “trueque” contra el reconocimiento de deuda de un cliente. Lo que conocemos como “préstamo” simplemente es el acto de un intercambio de deuda entre el banco y un cliente. El resultado de este trueque de activos-pasivos (asset-liability swap) consiste en que el cliente obtiene, a cambio de reconocer una deuda para con el banco en cuestión, acceso a un depósito, el reconocimiento de parte del banco de una deuda. El sentido de este trueque consiste, para el cliente, en acceder a un tipo de deuda que funge como dinero, y puede ser utilizado para efectuar pagos (p.ej. permitir a una empresa pagar a sus trabajadores). El objetivo del banco es, por su parte, ganar a partir de la diferencia en la remuneración de ambas deudas (spread). En las hojas de balance de las dos entidades involucradas, el resultado de la transacción se presenta así:

Gráfico 1: Creación monetaria mediante préstamo bancario.

El depósito creado es a la vez un activo (para el cliente A) y un pasivo (para el banco B) (los activos se encuentran del lado izquierdo de la hoja de balance en forma de T, los pasivos de lado derecho), la deuda que dio lugar al depósito es a la vez un pasivo (para el cliente A) y un activo (para el Banco B). Por esta razón es conveniente corregir nuestra primera descripción del dinero como un reconocimiento de deuda (un pasivo) por parte de un banco y describirlo como un “activo-pasivo” (asset- liability) para poner mayor énfasis en la unidad indisociable de activo y pasivo (el depósito es a la vez un activo y un pasivo, y el proceso que creó al depósito dio lugar, para ambos participantes, tanto a un activo como a un pasivo)[7].

Antes de poder “captar” depósitos y actuar como “intermediarios financieros” los bancos tienen que crear depósitos por medio de préstamos efectuados. En colaboración con el agente que solicita el préstamo, el banco “emite” dinero, lo “crea de la nada”. Las consecuencias económicas de esta “emisión monetaria” depende de varios factores, de la cuál quizás la más importante es si esta creación está asociado a la producción de objetos para satisfacer necesidades de la sociedad (financiamiento de la producción socialmente necesaria) o si se trata de una “emisión vacía[8]” en la que el poder adquisitivo creado no tiene como contraparte un producto social correspondiente.

Así como se forman los depósitos en los bancos, también se forman aquellos en el banco central. A diferencia de los bancos que cuenta como clientes a personas naturales y empresas, el banco central tiene un limitado número de clientes: bancos privados, otras entidades financieras, el gobierno central, gobiernos locales etc. (hay diferencias entre quienes pueden relacionarse con el banco central entre los países). Un depósito en un banco central se forma de la misma manera en que se forma uno dentro de un banco privado: mediante el trueque de activo-pasivo: Un banco privado le pide prestado (o le vende un título de deuda) al banco central, y éste le acredita el correspondiente valor en el depósito del banco en cuestión (reservas, encaje) como lo muestra el siguiente cuadro:

Gráfico 2: Creación de depósito en el banco central (creación base monetaria).

El resultado de estas relaciones de “activo-pasivo” entre agentes económicos no-bancarios, bancos privados y banco central es un sistema monetario jerárquico que tiene como “piedra angular” al banco central, ya que éste integra en un sistema a los bancos privados, que a su vez integran a los demás agentes. Alternativamente, podemos hablar de un sistema “piramidal” de dos capas, con el banco central en la parte superior y los bancos privados en la parte inferior. Los demás agentes (inclusive las diferentes entidades del sector público) se sitúan debajo de la pirámide[9]. El banco central juega varios papeles claves en el sistema: Los depósitos en el banco central que tienen los bancos en sus libros como activos (encajes, reservas) son el medio a través de cuál ellos pueden saldar compromisos recíprocos resultantes de transferencias que en un tiempo determinado no se cancelan mutuamente[10]. En este sentido, el banco central participa en la construcción de un sistema nacional de pagos y contribuye a la existencia de una “infraestructura monetaria” indispensable para el funcionamiento de la economía capitalista moderna.

Por otro lado, los pasivos del banco central (billetes, depósitos de los bancos en el BC) conforman lo que suele llamarse “dinero de alto poder” (high powered money) o “base monetaria”, un “tipo de dinero” que se sitúa a un nivel más elevado en la estructura jerárquica. Así, en un sistema monetario con moneda propia, el banco central puede salvar a los bancos privados en cuanto “prestamista de última instancia” en caso de que demasiados clientes comenzarían a dudar que las promesas de los bancos “valen tanto como el dinero propiamente dicho” y solicitarían en masa la transformación de sus depósitos en efectivo. El siguiente cuadro muestra como un préstamo del banco central a un banco le permite acceder al efectivo para entregar a sus clientes cuando éstos desean retirar sus depósitos.

Gráfico 3: Préstamo del banco central para hacer frente a demanda de billetes.

Este lugar central ocupado por el banco central en el sistema monetario le otorga un papel importante. Al modificar el volumen de “dinero de alto poder” (prestando a bancos, comprando activos financieros específicos – o hacer las operaciones opuestas para achicar su hoja de balance) puede influenciar profundamente las condiciones existentes en el sistema monetario y financiero: influenciar las tasas de interés, sostener el precio de ciertos activos, prevenir un pánico bancario, y, sobre todo, influenciar el comportamiento de los bancos que se encuentran en la capa inferior de la pirámide. La estructura del sistema monetario puede entonces representarse como sigue:

Gráfico 4: Pirámide de pasivos en sistema monetario con moneda propia.

En la parte superior se encuentra el banco central. Sus pasivos son los depósitos (reservas, encajes) de los bancos privados, del sector público, eventualmente de otras entidades específicas, así como los billetes emitidos (en algunos países también la moneda fraccionaria). Los activos del banco central son su oro, las reservas internacionales, así como todos los préstamos otorgados y activos financieros adquiridos que dieron lugar al grueso de sus pasivos. La amplitud de sus pasivos está representada por la “anchura” de la base del primer segmento de la pirámide. El ancho del techo de la pirámide representa los activos del banco central que son pasivos externos, como las reservas internacionales, o activos que no son pasivos, como el oro. La diferencia entre los pasivos del banco central y los activos “externos” son los activos “internos” del banco central (representada por la línea punteada): los préstamos a agentes nacionales, sean ellos bancos o el sector público, u otros activos financieros internos adquiridos por el banco central.

Recordando la descripción del dinero como “activo-pasivo” podemos ver entonces que el dinero emitido por el banco central tiene como contraparte activos externos e internos. El banco central “multiplica” por consiguiente los activos externos (que por si solos no alcanzarían para las necesidades monetarias de la reproducción económica) creando dinero (de alto poder) mediante el trueque de activos-pasivos con un grupo limitado de entidades de la economía nacional, creando una parte de la liquidez necesaria. La pendiente del primer segmento de la pirámide representa la “ampliación” de la hoja de balance del banco central en este proceso de “monetización” de activos no monetarios (mientras menor la pendiente, mayor la ampliación)[11].

La punta algo chata de la pirámide representa, en cierto sentido, también su “interfaz” con el sistema monetario global. Como veremos más adelante, la amplitud de esta interfaz en sí no es garante de la solidez de un sistema monetario.

El segundo segmento de la pirámide está constituido por los bancos privados y otras entidades del sistema financiero (por la importancia de los bancos y para simplificar la exposición nos referimos aquí exclusivamente a ellos). Los pasivos de ellos, ante todo los más líquidos (depósitos a vista) son dinero para el público que los detiene (los pasivos menos líquidos, depósitos a plazo etc. suelen ser llamado “cuasi-dinero”, el grado de liquidez, y por ende su “monetariedad” (o el grado de su carácter monetario) es menor que él de los depósitos de disponibilidad inmediata; según el propósito pueden ser considerados como dinero o no, nosotros haremos aquí abstracción de la diferencia). El dinero en manos de los agentes económicos no-bancarios consiste por tanto en billetes (y monedas), depósitos de determinadas instituciones no bancarias en el banco central, y los depósitos del público en los bancos privados.

La forma de la “pirámide de pasivos” nos permite entonces visualizar la estructura o anatomía del sistema monetario nacional. Podemos ver que éste es el resultado de un accionar conjunto de banco central y de los bancos privados; accionar que consiste fundamentalmente en el “trueque de pasivos” que efectúan las instituciones de ambos segmentos con sus respectivos clientes y que da lugar a la emisión monetaria (de la base monetaria para el banco central, de los depósitos bancarios en el caso de los demás bancos[12]). Podemos ver entonces que una determinada cantidad de dinero (“masa monetaria”) puede ser “fabricada” de diferentes maneras: a partir de una punta ancha o punta aguda de la pirámide (muchas o pocas Reservas Internacionales) y con diversas combinaciones de pendientes del segmento “banco central” y del segmento “otros bancos” de la pirámide. La pendiente de los lados nos indica la expansión de la hoja de balance del segmento en cuestión que es expresión de su respectiva contribución a la creación monetaria. Mientras más inclinada la pendiente, menor es la “creación monetaria”, y mientras menor, mayor su contribución en la creación monetaria.

Gráfico 5: Diferentes “anatomías” de la pirámide de pasivos (se hace abstracción de los billetes y otros pasivos del banco central con el público).

Estas pendientes tienen un significado económico directo: mientras mayor la proporción entre pasivos monetarios (línea inferior del segmento en cuestión) y activos monetarios (línea superior del segmento) mayor es el potencial de ganancia a partir de la emisión monetaria (señoreaje[13]). El señoreaje en los sistemas monetarios modernos justamente se basa en la diferencia en la tasa de retorno entre activos y pasivos de una entidad bancaria, diferencia que motivó el banco privado en primer lugar a efectuar este “trueque de pasivos” con sus clientes al otorgarle un préstamo.

Los activos no monetarios del banco (para simplificar: los préstamos otorgados) son remunerados a tasas mucho más elevadas que sus pasivos monetarios (los depósitos), diferencia que suele denominarse spread bancario, como mencionamos más arriba. Si para simplificar presuponemos que la remuneración de los activos y pasivos monetarios son iguales, el potencial de ganancia del señoreaje de una entidad bancaria se basa en la amplitud del spread multiplicado por el volumen activos no monetarios que detiene la entidad. Podemos ver inmediatamente como la expansión (o ampliación) de la hoja de balance (que aparece como una menor pendiente de los lados del segmento de la pirámide en cuestión) contribuye a aumentar los ingresos de señoreaje[14].

Esta breve revisión de la anatomía del sistema monetario y la fuente del señoreaje nos sugiere también que la “emisión monetaria” de los bancos no necesariamente va a corresponder a las necesidades de liquidez de la sociedad, sea en cuanto al volumen de masa monetaria, sea al tipo de actividad económica cuyo financiamiento da lugar a la expansión monetaria[15].

Ahora que tenemos una visión general de los sistemas monetarios nacionales y su estructura fundamental, podemos pasar a discutir la transformación que implicaría la propuesta de ley para el sistema monetario ecuatoriano. En un primero momento deberíamos intentar analizar en qué medida la estructura “tradicional” del sistema monetario, común a los países que disponen de una moneda propia, se modifica con el abandono de la misma y la adopción de una moneda ajena (el US-Dólar, en nuestro caso), tanto como “medida de valor” como medio de pago[16]. Esto significa que nuestra pirámide monetaria está articulada al sistema monetario dominante del dólar de forma mucho más inflexible que en caso de moneda propia (la tasa de cambio se mantiene fijo en 1:1, no hay ni devaluación ni revaluación posible) y que una parte del dinero que circula dentro de la economía nacional es un activo para el espacio monetario en su conjunto y no, como en caso de moneda propia, un activo-pasivo (p.ej. mientras que el billete de sucre era un pasivo para el Banco Central del Ecuador y un activo para la persona que lo detenía, el billete de dólar es un pasivo para la Reserva Federal norteamericana, un activo para la persona que lo detiene y por ende “un activo neto” para la economía ecuatoriana en su conjunto)[17].

En los términos más genéricos, nuestra pirámide de pasivos se transforma de la siguiente manera: Encima del segmento que representa al Banco Central del Ecuador (que tenía una punta chata representando sus Reservas Internacionales) hay un segmento adicional, la Reserva Federal de los Estados Unidos. Los billetes ya no son pasivos del banco central nacional sino de la Reserva Federal, y por ende son activos para la economía en su conjunto. La relación entre banco central y bancos no necesita modificarse radicalmente en su “anatomía” (tanto el banco central como los demás bancos pueden participar en la “emisión monetaria”, los lados de los segmentos de la pirámide no tienen que ser perpendiculares, aunque el conjunto de instrumentos monetarios a disposición del banco central – y por ende el funcionamiento real del sistema – si va a ser reducido).

Gráfico 6: Pirámide “genérica” de sistema monetario dolarizado.

Como nos muestra la pirámide de pasivos, dolarización no significa que exclusivamente circulan “dólares auténticos” (fabricados por la Reserva Federal) en la economía dolarizada, ni que cada dólar nacional (un depósito en el sistema bancario nacional) tiene que ser respaldado en su totalidad por “dólares auténticos”, en la forma de Reservas Internacionales (pertenecientes al banco central, o a los bancos)[1], sino simplemente que el dinero emitido por el sistema bancario nacional sea denominado en dólares y convertible sin condiciones al “dólar auténtico”, a la tasa de 1:1.

El volumen de la masa monetaria y su composición (billetes y depósitos), los diferentes grados en que la masa monetaria circulante sea “respaldada” por Reservas Internacionales, la variedad en la contribución del banco central y de los bancos en la emisión monetaria doméstica y las diferentes composiciones de las hojas de balance de estos bancos dan lugar a diferentes configuraciones del sistema monetario dolarizado que se caracterizan, posiblemente, por distribuir costos y beneficios de manera diferente y estar en determinada relación con el proceso de reproducción del capital en un sentido más general (de mayor o menor coherencia con la estructura económica existente, apoyando o impidiendo el funcionamiento de los procesos macroeconómicos, etc.) No se puede, por consiguiente, pretender que existe una sola forma “técnicamente correcta” para organizar la dolarización.

¿De qué manera modificarían los cambios al Código Orgánico Monetario y Financiero (COMF) la estructura del sistema monetario ecuatoriano, si es que llegaría a aceptarse el proyecto de ley “Trole 4”? ¿Quiénes serían los beneficiarios de esta transformación, quienes los perdedores, y qué impacto tendría sobre el funcionamiento del sistema económico ecuatoriano en general? Por supuesto, es imposible analizar aquí el conjunto de las aproximadamente doscientas modificaciones al COMF que la “Trole 4” contiene. De hecho, ni los asambleístas más duchos en la materia pueden evaluar con seriedad las implicaciones de semejante cantidad de cambios en un mes, señal adicional que se trata de un proceso profundamente antidemocrático donde un proyecto negociado y acordado con anterioridad es presentado a la Asamblea Nacional simplemente para su legitimación formal. Vamos por consiguiente concentrarnos en aquellos cambios que afectan la estructura básica del sistema monetario, mientras que dejamos de lado problemáticas tan importantes como la regulación del sistema financiero en general y el lugar de la economía popular y solidaria en el mismo, entre otros.

El Artículo 165 del proyecto de ley discutido tiene quizás el mayor impacto sobre la anatomía del sistema monetario. Remplaza al Art. 33 del COMF que indica que “La Junta de Política y Regulación Monetaria y Financiera[19] deberá establecer políticas orientadas a velar por la calidad y liquidez de los activos del balance del Banco Central del Ecuador, para respaldar apropiadamente sus pasivos”. El nuevo artículo, intitulado “Regla de Respaldo”, divide la hoja de balance del BCE en cuatro “sistemas” jerárquicamente organizado y establece criterios de cobertura de los diferentes sistemas con Reservas Internacionales.

El primer sistema contiene (en sus pasivos) las “especies monetarias nacionales” emitidas (moneda fraccionaria nacional) y los depósitos de los “bancos privados, mutualistas, cooperativas de ahorro y crédito, bancos públicos con depósitos a la vista”. Estos pasivos deben tener una cobertura de 100% en Reservas Internacionales (la transitoria segunda, art. 327.2, establece que este grado de cobertura debe ser alcanzado hasta el año 2026).

El segundo sistema “registra los depósitos de otras entidades financieras que incluyen la Corporación Financiera Nacional B.P ., el Banco del Instituto Ecuatoriano de Seguridad Social, otras entidades financieras del sector público e intermediarios financieros, así como los Títulos emitidos por el banco central (TBC)” y debe ser cubierto hasta un determinado porcentaje (determinado por el directorio del banco central en consideración de “la estabilidad del sistema financiero y la sostenibilidad de la balanza de pagos”) siempre y cuando el primer sistema sea cubierto en su totalidad.

El tercer sistema contiene principalmente los depósitos del Sector Público No Financiero[20], que tienen que ser cubiertos con Reservas Internacionales por un porcentaje establecido por el directorio del BCE (porcentaje no mayor al del segundo sistema) “(…) tomando en consideración las proyecciones de deuda, de necesidades de liquidez y la sostenibilidad de la balanza de pagos.” La cobertura de este tercer sistema inicia una vez alcanzado la cobertura del segundo. Finalmente, en el cuarto sistema se “registra el resto de cuentas del activo y del pasivo del Banco Central del Ecuador, incluyendo las cuentas de patrimonio y resultados” y será cubierto con Reservas Internacionales en la medida en que el tercer sistema está cubierto.

La hoja de balance actual del banco central, donde los activos en su conjunto respalden los pasivos “solidariamente” es transformado en una cascada jerárquica de cuatro sistemas que constituye un “orden de prelación” entre los pasivos del banco central (y por ende entre las diferentes instituciones para quienes estos pasivos son activos) garantizando un acceso privilegiado de los bancos privados (y las demás entidades mencionadas) a las Reservas Internacionales del país en su conjunto. Este orden de prelación contiene un fuerte elemento de “riesgo moral” (moral hazard) en la medida en que garantiza a los bancos privados (actores fundamentales cuyo comportamiento influye sustancialmente en la estabilidad monetaria y financiera) un acceso privilegiado a los “dólares auténticos” de las Reservas Internacionales. Salvar a los bancos en caso de una “crisis sistémica” (eventualidad explícitamente considerada p.ej. en el artículo 144 ) es por ende considerado de mayor importancia que por ejemplo el sistema de jubilación (los activos del BIESS se encuentran en el segundo sistema).

Gráfico 7: de la Balanza única a las “4 sistemas” (Depósitos Bancos incluye también las demás entidades del sistema financiero como explicado en el texto).

La determinación por parte del directorio del banco central de los porcentajes en que el segundo y tercer sistema deben ser cubiertos por Reservas Internacionales implica la determinación del grado en que el banco central pueda participar en la emisión monetaria domestica (la pendiente del primer segmento de la pirámide), y por ende también los ingresos generados por esta emisión (debido al spread) para el BCE. Dado que las reformas en su conjunto se basan en el presupuesto implícito (y no sustentado) de que un mayor volumen de Reservas Internacionales estabiliza el sistema financiero doméstico, se puede sospechar que este porcentaje de cobertura va a ser relativamente alto, cobertura que puede ser alcanzado o bien por un aumento de las Reservas Internacionales detenidos, o bien por una reducción de los pasivos de los sistemas en cuestión (que podría relacionarse con el criterio de “sostenibilidad de la Balanza de Pagos” en el sentido en que una reducción de la liquidez en general agrava las tendencias depresivas de la economía y reduce, eventualmente, las importaciones).

Por otro lado, también se reduce la posibilidad para el BCE de respaldar pasivos internos con activos internos: siguiendo la ley de “fomento productivo” / “Trole 3” prohíbe en el Art. 189 (que remplaza el Art. 56 del COMF) todo financiamiento público (la Transitoria quinta, Art. 327.5 establece que los títulos públicos detenidos por el BCE serán mantenidos hasta su vencimiento, lo que implica una reducción paulatina de estos activos del banco central). El prejuicio anti sector público de la proposición de ley es tal que incluso elimina el uso de títulos públicos para actividades de política monetaria (operaciones de mercado abierto, ventanillas de redescuento) que ponen a disposición del sector bancario liquidez a corto plazo (art. 235 y 236 que modifican 127 y 128 del COMF), de manera que se reduce artificialmente el potencial mercado para la deuda interna empujando el sector público aún más hacia el endeudamiento externo[21]. La pirámide de pasivos del sistema monetario quedaría transformada como ilustra la siguiente imagen:

Gráfico 8: Modificación de la “anatomía del sistema monetario con los “4 sistemas”.

La segunda modificación sustancial que introduciría el proyecto de ley “Trole 4” concierne el borde superior, o la punta chata, del segmento ahora intermedio del Banco Central del Ecuador. Hemos visto arriba como los “cuatro sistemas” y la prohibición de financiamiento del sector público aumentan la participación de las Reservas Internacionales entre los activos del banco central, creando de hecho, por medio de la cobertura total del primer sistema, una especie de “caja de convertibilidad parcial” donde una parte importante de los pasivos del banco central tendrían que estar totalmente cubiertos por activos externos. Si una Reserva Internacional mayor puede crear la apariencia de “blindar” o volver más sólida la dolarización (fortaleciendo su “anclaje” al dólar norteamericano), este efecto puede ser fácilmente contrapuesto por los efectos sistémicos, desestabilizadoras, que tiene ese volumen de Reservas a largo plazo. Hemos visto arriba: el dinero emitido nacionalmente es, para el sistema en su conjunto, un activo-pasivo y puede ser emitido sin costo neto[22]. Por el contrario, dinero que es emitido por una entidad exterior al sistema (la Fed, bancos privados internacionales) tienen un costo neto al ser un activo para el sistema nacional: utilizar billetes por motivo de transacción o de reserva de valor, tener unas Reservas Internacionales sin relación con las necesidades que derivan de las necesidades de los pagos internacionales, implica un costo para la sociedad en su conjunto.

Este costo implícito de la nueva anatomía del sistema monetario, sin embargo, se invisibiliza porque es transferido a las cuentas del Sector Público, donde aparecen los pagos de interés de una deuda externa cada vez más grande y costosa. En vez de ponerse el banco central al servicio de la sociedad en su conjunto, abaratando el financiamiento del sector público (y así reduciendo los gastos financieros en el Presupuesto General del Estado) y a la vez contribuyendo a la creación de liquidez monetizando una parte de la deuda del sector público, en este nuevo esquema el sector público se hace cargo de asumir los altos costos de la adquisición de las Reservas Internacionales (con sus impactos sustanciales sobre el presupuesto) a la vez que el banco central trasfiere estas reservas sin participar en la emisión monetaria a los bancos (cobertura 100% de los depósitos de los bancos privados en el BCE) para que sobre esta base los bancos expandan su hoja de balance monetizando deuda privada, creando la liquidez necesaria (o restringiendo el acceso de ciertos sectores a esta liquidez mediante la reducción del crédito) y beneficiándose de los ingresos de señoreaje (ver más arriba sobre el concepto de señoreaje en un sistema monetario moderno).

El Artículo 241, que remplazaría 137 del COMF, contiene el siguiente párrafo que explicita la lógica de la subordinación del endeudamiento público a las supuestas necesidades del sistema monetario:

En caso de que las reservas internacionales disminuyan o, puedan disminuir o alcanzar niveles que puedan poner en peligro las políticas del banco central, incluida la regla de respaldo establecida en este Libro, y el banco central no pueda remediar dicha disminución, el Directorio recomendará una política al ente rector de las finanzas públicas para remediar esta situación. La recomendación del banco central se basará en un informe que incluya las causas que llevan a la disminución de las reservas.

Esto significa que el banco central puede solicitar al gobierno que amplíe la deuda externa del país con el objetivo de adquirir Reservas Internacionales. El endeudamiento público ya no se regiría por las necesidades fiscales (un déficit que tiene que ser cubierto, inversiones nuevas que tienen que ser financiadas), sino por la “necesidad” de Reservas Internacionales en el nuevo esquema monetario. En esta circunstancia, un presupuesto equilibrado del sector público podría ser no deseado porque revelaría la absurdidad de ampliar el endeudamiento público sin que esto corresponda a una necesidad fiscal. Desde esta perspectiva también adquieren una nueva coherencia las medidas fiscales presentes en el mismo proyecto de ley, que conducirían sin duda a una reducción de la recaudación tributaria. Vemos entonces que el déficit fiscal sistemático (por reducción de ingreso) es la contraparte de un sistema monetario en el que el abastecimiento en Reservas Internacionales mediante el endeudamiento público externo juega un rol central[23].

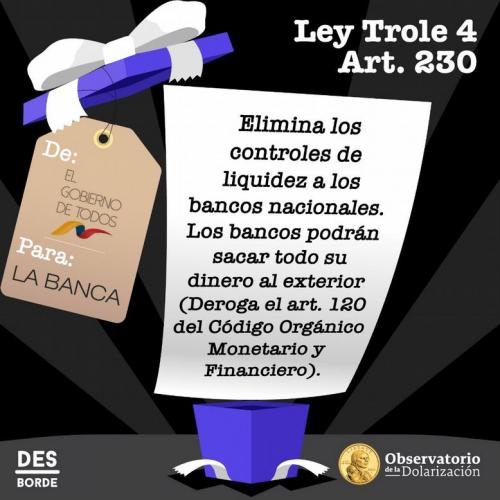

Se podría suponer que, dado el papel central que ocupan las Reservas Internacionales en el sistema monetario reorganizado, la proposición de ley contenga algunos artículos que buscan influenciar los flujos entrantes y salientes de estas reservas, afín de facilitar la acumulación de las mismas a partir de flujos corrientes. Sin embargo, vemos más bien que se eliminarían varios artículos del COMF que busca influenciar la siempre delicada balanza entre entradas y salidas: el Artículo 70 modifica el Art. 162 de “la Ley reformatoria para la equidad tributaria del Ecuador” reduciendo el impuesto de salida de divisas para el pago de ciertos bienes importados de 5% a 2.5%[24], el Artículo 246 deroga el Art. 142 del COMF que regula el mecanismo para garantizar el “ingreso neto de divisas no petroleras de las balanzas de bienes y de servicios” (es decir, faculta al BCE para obligar a los exportadores a ingresar una parte de sus ingresos al país, divisas que contribuyen a las Reservas Internacionales). Así mismo se busca derogar en el Artículo 146 el Art. 15 del COMF que faculta a la Junta de Política y Regulación Monetaria y Financiera (que se busca abolir) poner límites a los activos y pasivos internacionales de las entidades financieras, así como disponer el ingreso obligatorio de divisas resultantes de operaciones de estas entidades. En coherencia, también se busca suprimir, en el Artículo 230, al Art. 120 del COFM que obliga a las entidades del sistema financiero nacional mantener en el país una proporción mínima de su liquidez[25].

Vemos entonces que hay un grave descuido en cuanto a la sostenibilidad de las Reservas Internacionales, el supuesto fundamento del nuevo esquema monetario. En vez de la preocupación por mantener una Balanza de Pagos excedentaria que permitiría abastecer estas reservas con flujos corrientes, mediante el aumento del retorno de divisas de las exportaciones y el freno a la salida de divisas por flujos financieros y pago de importaciones, hay una política que busca enfrentar el problema mediante ingresos masivos pero no continuos de endeudamiento, remate de empresas públicas y concesiones de explotación de recursos naturales. Se encuentran también artículos que buscan estimular la inversión extranjera en otros sectores. Sin embargo, parece que el carácter no continuo de estos ingresos, así como las salidas que va generando a futuro (pago de intereses, salida de divisas por concepto de utilidades y otras transferencias resultantes de las inversiones extranjeras) socavarían a mediano plazo la posibilidad de mantener estas Reservas, y con ello el conjunto del esquema.

En general, se modifica también la relación entre el segmento intermedio de la pirámide que representa al BCE y tercer segmento, representando bancos y otras entidades financieras. Los artículos 231 y 273 modifican los artículos 122 y 240 del COMF, respectivamente, que limitan la remuneración de los activos de las entidades del sector financiero (encajes, reservas excedentes de liquidez) a circunstancias específicas, estableciendo que, en general, ninguna remuneración sobre estos depósitos sea pagada. Así se abre la posibilidad para el banco central de remunerar estos depósitos, lo que implica una redistribución de los ingresos de señoreaje desde el banco central hacia el sector financiero, principalmente privado, modificando los spreads a nivel de cada segmento de la pirámide. Esto implica utilidades menores para el BCE, y por ende menores transferencias potenciales al Presupuesto General del Estado.

Así mismo, se busca reducir la capacidad pública para influenciar el comportamiento del sector financiero privado. El artículo 271 deroga por ejemplo el art. 209 del COMF que habilita a la Junta de Política y Regulación Monetaria y Financiera a “regular mediante normas la orientación y direccionamiento de las operaciones de crédito de las entidades del sistema financiero nacional”. Así se pierde una herramienta de política monetaria (y más ampliamente, política económica) poderosa que permite imponer una cierta coherencia en el proceso de emisión monetaria privada (operaciones de crédito), por ejemplo favoreciendo el financiamiento de actividades productivas sobre consumptivas, o restringiendo el crédito de consumo para bienes importados (automóviles, p.ej.) por el impacto que tiene sobre la balanza comercial, o frenando burbujas especulativas (p.ej. inmobiliarias) limitando el crédito hipotecario, entre muchos otros. Vemos entonces que se trata de un proyecto de reforma que aspira reducir la posible influencia del comportamiento del sector financiero privado por parte de instituciones con legitimidad democrática.

Este proyecto de obligar al banco central a un determinado comportamiento (mediante la estructura de los “cuatro Sistemas”) y a la vez reducir las capacidades de intervención de poderes públicos en el sistema financiero privado encuentra su contraparte en las reformas institucionales planteadas, tanto del banco central como de la regulación general del sistema monetario y financiero. En el Artículo 142 se sustituye el Art. 13 del COMF que crea la Junta de Política y Regulación Monetaria y Financiera como órgano máximo de regulación del sistema monetario y financiero (y por ende también del banco central), conformado por los ministros de economía y finanzas y de planificación, un ministro delegado que represente la producción y un ministro adicional. Ciertamente se podía lamentar esta composición unilateral de representantes de gobierno, donde otros sectores (incluyendo las Superintendencias) pueden participar con voz pero sin voto, y representantes de otros sectores solamente por invitación, pero hay cierta legitimidad democrática en la Junta existente, y a través de ella existe la posibilidad de velar por la coherencia entre el sistema monetario y financiero y las demás políticas públicas.

Esta Junta se remplazaría entonces por la Junta de Política, Regulación y Estabilidad Financiera que se ocuparía de regular las entidades del sistema financiero, mientras que el Banco Central del Ecuador adquiere, según el artículo 155 (que sustituye el art. 26 del COMF) una nueva autonomía institucional que se explicita en el artículo 158 de la siguiente manera:

El banco central, los miembros de su órgano de gobierno y su personal, en el ejercicio de sus funciones, no recibirán ni solicitarán instrucciones de ninguna persona o entidad, incluidas las entidades gubernamentales. En todo momento se respetará la autonomía del banco central y ninguna persona o entidad procurará ejercer influencia sobre los miembros del órgano de gobierno o el personal del banco central en el ejercicio de sus funciones, ni interferir en sus actividades.

Tanto la Junta de Política, Regulación y Estabilidad Financiero como el Directorio del Banco Central del Ecuador (su poder máximo) se conformaría por cinco miembros elegido por el Presidente de la República por un periodo de 6 años (art. 142 y 178, respectivamente). Los requisitos para la designación contienen condiciones que restringen el campo de los posibles candidatos largamente, y vuelven la designación de personas cercanos o del mismo sector bancario y financiero privado mucho más probable (criterio 4: “Experiencia profesional de por lo menos diez años en funciones relevantes en el ámbito monetario y/o sistemas crediticio, financiero o cambiario”).

Esta “autonomía” (¿independencia?) se traduce en que el artículo 57 del COMF que regula el control externo del banco central por parte de la Contraloría General del Estado (control que incluye el ámbito de la política monetaria) es sustituido por el artículo 191 que limitaría el control de la Controlaría exclusivamente al uso de los recursos públicos. Esto implica, de hecho, que el Directorio del banco central no tiene que rendir cuentas a nadie, es únicamente responsable frente a sí mismo (y quizás a los sectores de cuales provienen sus miembros y cuyos intereses defienden). La política monetaria llevada a cabo estaría, efectivamente, blindada de cualquier control externo, aunque sea posterior.

De hecho, no solamente el banco central se independizaría de todo control democrático y obligación de rendición de cuenta (más allá de la designación cada 6 años de los miembros de su Directorio por parte del presidente) y dejaría de tener que preocuparse por la coherencia de su política monetaria con las políticas económicas y fiscales que implemente el Gobierno Nacional, sino que incluso se convertiría en un especie de “gobierno en la sombra” que podría convertirse en el verdadero locus del poder político, al obligar de facto el gobierno de adaptar su política a la política monetaria desarrollada[26]. De hecho, el artículo 167 que modifica el artículo 36 del COMF que define las funciones del banco central, contiene como segundo punto esta descripción algo crípticamente formulada: “Elaborar y evaluar la programación macroeconómica en los sectores real, externo, monetario y financiero, validando su consistencia intersectorial con el sector fiscal”. ¿Qué significa esto? ¿Qué el banco central, bajo el directorio de sus autoridades electas directamente por el presidente por seis años y que no deben rendir cuentas a nadie, van a elaborar la programación macroeconómica del país? ¿Significaría eso que ellos establecerían los límites dentro de cuál el resto de la política económica tiene que acomodarse? ¿Y qué significa “validar su consistencia intersectorial con el sector fiscal”, concretamente? No hay que ser paranoico para temer que aquí se busca instalar una nueva forma de poder, blindada de todo control democrático y popular que va a definir lo esencial de la política económica sobre supuestas bases de “manejo técnico” del sistema monetario (el gobierno siguiente heredará en partes el Directorio constituido anteriormente: Disposición transitoria octava).

El artículo 157 que substituye el art. 27 del COMF establece como objetivo único del accionar del banco central “(…) mantener un sistema monetario estable, coadyuvar a la estabilidad financiera y administrar su balance con el fin de preservar la integridad de la dolarización, incluyendo el funcionamiento seguro, sólido y eficiente de los sistemas y medios de pago”. Esto significa que otros objetivos tradicionales de los bancos centrales como la estabilidad de los precios, la moderación del ciclo económico y el aprovechamiento máximo de los recursos económicos (especialmente el nivel de empleo) son excluidos de objetivos de la política monetaria; el conjunto de las problemáticas económicas del país es subordinado al único objetivo de la estabilidad monetaria y financiera. Subordinado a este objetivo se orienta adicionalmente en el artículo 227 (que remplaza el artículo 118 del COMF), que las operaciones de liquidez del banco central con las instituciones financieras deberían efectuarse tomando en cuenta la balanza de pagos y las tasas de interés referenciales.

A partir de esta breve revisión de algunos artículos de la propuesta de ley que se está (ojalá) debatiendo en la Asamblea Nacional, ¿qué podemos constatar acerca de las modificaciones al sistema monetario ecuatoriano propuesto? ¿Cuáles son los elementos claves, y cuál es el sentido general de la reforma?

La autonomía (o independencia) del Banco Central del Ecuador, que tiene como propósito declarado protegerle de las injerencias políticas que conducirían a una gestión “anti-técnica” y de esta manera fortalecer la dolarización, implica también el aislamiento del banco central de todo control democrático, convirtiéndole en un poder fáctico intocable y responsable únicamente consigo mismo, y eventualmente con los poderes facticos (bancarios, financieros) que logran hacer elegir sus representantes en el Directorio. El Banco Central del Ecuador deja de tener que preocuparse de la coherencia de su política monetaria con las demás políticas económicas y se convierte, eventualmente, en ente rector “a la sombra” de la política económica que orienta la misma según su único objetivo codificado: asegurar la estabilidad del sistema monetario y financiero.

La eliminación de instrumentos de política monetaria, entre otras la posibilidad de orientar el crédito otorgado por el sector financiero privado restringe la capacidad general del Banco Central para actuar, inclusive de velar por la estabilidad financiera.

Al reorganizar el sistema monetario exclusivamente alrededor de las Reservas Internacionales (en vez de basarse en una coherencia económica interna) aumenta significativamente el costo social del mantenimiento del sistema monetario como infraestructura social imprescindible, dado el costo elevado que implica tener estas Reservas. Estos costos son invisibilizados porque aparecen como costos del gasto público (pago de interés de la deuda externa, venta/concesión de empresas públicas rentables) o como costos sociales y ecológicos (expansión de la frontera extractivista, minera y petrolera). A la vez, varias herramientas para influenciar la Balanza de Pagos son eliminados (repatriación de divisas de los exportadores, impuestos a la salida de divisas, coeficiente de liquidez doméstica), lo que agrava esta situación. El uso de las Reservas Internacionales como eje del sistema monetario dolarizado parece particularmente problemático porque los costos que genera afectan la sostenibilidad de esta misma Reserva, aumentando sustancialmente los flujos que van a socavar la misma (pago de intereses).

Adicionalmente habría que plantear la pregunta si los activos internacionales realmente son un “anclaje” tan sólido como se parece dar por sentado. Las voces que alertan contra el peligro de una nueva crisis financiera global, debido a los altísimos niveles de endeudamiento, son cada vez más numerosas.

La restructuración del sistema monetario mediante el “sistema de cuatro balances” que pretende resolver el problema de una supuesta “emisión inorgánica” por parte del Banco Central transforma la anatomía de la pirámide de pasivos. Conduce muy probablemente a una repartición diferente de la emisión monetaria, y por ende de los ingresos que derivan de la misma, entre el banco central y el sector financiero privado, en beneficio de este último. El hecho de ser efectuada la monetización de los pasivos internos (préstamos) por el banco central o por los bancos privados no afecta el grado de “respaldo” del dinero emitido nacionalmente. Por otro lado también vemos que este respaldo al 100% con Reservas Internacionales de los depósitos que tienen los bancos en el banco central no implica de ninguna manera que los depósitos que tienen los ciudadanos ecuatorianos en los bancos sean más seguras, preocupación especialmente pertinente dadas las experiencias durante el “feriado bancario”. Los depósitos bancarios son reconocimiento de deuda por parte de los bancos hacia los dueños de los depósitos, y su capacidad de honrar estos reconocimientos depende de la calidad del conjunto de activos detenidos por los bancos, y no solamente de los activos que ellos detienen en el banco central.

Este sistema introduce a la vez un componente importante de “riesgo moral” en el sentido en que garantiza, por el orden de prelación que establece entre los diferentes pasivos del banco central, un acceso privilegiado de las entidades del sector financiero privado a las Reservas Internacionales del país. Se eliminan de esta manera los incentivos para que los bancos, que juegan un papel fundamental en el mantenimiento de la estabilidad monetaria y financiera, contribuyen a no poner en riesgo esta estabilidad.

Es difícil saber cómo estas modificaciones del Código Orgánico Monetario y Financiero afectarían en concreto el funcionamiento del sistema monetario, incluyendo el actuar del banco central y del sector financiero privado. Sería necesario también reflexionar más detenidamente sobre su relación con los procesos sociales y políticos más amplios en curso. Si bien la historia no se repite, llama la atención ciertos paralelismos con el restablecimiento del patrón oro a la salida de la Primera Guerra Mundial, como medida de disciplinamiento social en general, proceso que Adam Tooze denomina “contrarrevolución deflacionaria”. La transformación del sistema monetario contenido en la ley “Trole 4” parece preparar el terreno monetario para un proceso de disciplinamiento deflacionario severo: los elementos que permitían en cierta medida “emular” un sistema con moneda propia (creando cierta coherencia monetaria sistémica interna) buscan ser eliminados. El resultado sería no tanto un “sistema” monetario (en un sentido enfático) sino varios mecanismos de articulación con el sistema monetario y financiero mundial. La independencia del banco central, su papel reducido (en relación al sector financiero privado), la reducción de las herramientas a su disposición, así como su blindaje frente a mecanismos democrático de control, inducen a creer que, orientado por los dogmas del funcionamiento automático de los mercados, el objetivo implícito es dejar a lo monetario “autorregularse”, dentro del marco previamente establecido en el cual esta autorregulación puede eventualmente producir los objetivos buscados. El objetivo de la parte monetaria de “Trole 4” es entonces crear las condiciones institucionales para que los problemas de articulación de la economía ecuatoriana dolarizada a la economía mundial se “resuelven” mediante un proceso deflacionario de largo plazo, reduciendo el valor de la fuerza de trabajo para “restablecer” la competitividad internacional. La independencia del banco central así como la reducción de los instrumentos de política monetaria a su disposición garantizaría la continuación de esta política del “auto-ajuste” organizado, independientemente de los procesos políticos futuros.

El contexto del proyecto de ley es entonces una política de disciplinamiento social por medio de políticas económicas de desempleo, de depresión y de deflación. Dado que las promesas tradicionales acerca de los efectos beneficiosos de las recetas de ajuste estructural han perdido su credibilidad a lo largo de décadas de fracasos, se está tratando de vender a las y los ecuatorianos la idea de que esta medicina es necesaria para salvar a la dolarización, régimen monetario que ha ganado aprecio popular. Sin embargo, nada en la ley discutida hace creer que la dolarización saldría fortalecida de estas reformas. Y aún si fuese el caso: los costos sociales y ecológicos implícitos a este proyecto de disciplinamiento monetario pueden ser tan altos como aquellos descritos con gran elocuencia por Karl Polanyi en su obra “la Gran Transformación[27]”: la ilusión de que el dinero puede ser tratado como una mercancía (y por ende dejar que se “autorregule” su funcionamiento) puede tener efectos devastadores para la sociedad. ¿Estamos dispuestos a este sacrificio para garantizar, supuestamente, la estabilidad del sistema financiero? ¿Estamos dispuestos a aceptar el chantaje de la supuesta amenaza de perder el dólar como moneda nacional y aceptar la profundización de la depresión y deflación, “hasta que la Balanza de Pagos se equilibre por sí sola”?

Notas

[1] Agradezco a estudiantes y docentes de la Facultad de Economía de la UCE, especialmente a los participantes del taller de coyuntura del ISIP, por las discusiones estimulantes que ayudaron a clarificar las ideas presentadas aquí. Agradezco especialmente a Alejandra por la corrección de estilo y sugerencias importantes para clarificar el argumento. Los errores son míos, por supuesto. Se agradecen comentarios y críticas: esmeyer@uce.edu.ec. La noción de contrarrevolución deflacionaria proviene de en Tooze, A. (2015). The deluge: The Great War, America and the remaking of the global order, 1916-1931. New York, New York: Penguin Books, p. 381. Tooze describe ahí las implicaciones sociales de regresar al patrón oro después de la Primera Guerra Mundial.

[2] P.2 del proyecto de ley que se puede encontrar aquí, el Código Orgánico Monetario y Financiero cuyas modificaciones son discutidas aquí puede ser encontrado, por ejemplo, aquí.

[3] Ver Graeber, D., & Weyland, J. A. (2016). En deuda: Una historia alternativa de la economía. Barcelona: Ariel.

[4] Marx, K. (1867/ 2000). El capital: Crítica de la economía política: libro primero: el proceso de producción del capital: volumen I, tomo 1. Trad. Pedro Scaron. Siglo XXI de España Editores, S.A, p. 173 ss.

[5] Rossi, S. (2007). Money and payments in theory and practice. London; New Yok: Routledge, p. 21.

[6] Seguimos aquí el argumento de Bernard Schmitt (y de otras tradiciones del „circuito monetario“, p.ej. Augusto Graziani) de que el análisis no puede partir del „dinero existente“ con el proceso de generación del mismo. Ver para Schmitt: Bailly, J.-L., Cencini, A., & Rossi, S. (2017). Quantum macroeconomics: The legacy of Bernard Schmitt. Abingdon, Oxon ; New York, NY: Routledge. Para Graziani: Graziani, A. (2009). The monetary theory of production. Cambridge, UK; New York: Cambridge University Press.

[7] Ver p.ej. Cencini, A. (2005). Macroeconomic Foundations of Macroeconomics. Abingdon, Oxon ; New York, NY: Routledge.

[8] Schmitt, B. (1984). Inflation, chomage et malformations du capital: Macroeconomie quantique. Paris: Économica.

[9] Para una presentación de la jerarquía monetaria, ver los apuntes de clases de Perry Mehrling: http://www.perrymehrling.com/wp-content/uploads/2015/05/Lec-02-The-Natural-Hierarchy-of-Money.pdf Para una presentación cuantitativa para el caso ecuatoriano; Andrés Arauz, Dólares y Xenodólares: el sistema de pagos como política monetaria en el Ecuador dolarizado. https://dolarizacion.ec/2019/01/24/dolares-y-xenodolares-el-sistema-de-pagos-como-politica-monetaria-en-el-ecuador-dolarizado/

[10] En un breve artículo anterior se ha discutido más en detalle el mecanismo de transferencia interbancaria a través del banco central: https://coyunturaisip.wordpress.com/2019/07/04/como-interpretar-a-los-prestamos-del-fondo-monetario-internacional-fmi-demas-multilaterales-y-su-relacion-con-la-dolarizacion/

[11] Los activos internos no monetarios que son monetizadas por el banco central o los bancos son representados por las líneas punteadas de color, fuera de la pirámide. Dada la identidad contable entre activos y pasivos (borde superior e inferior de los segmentos) podemos representar los activos monetizados como complemento de los activos externos, formando el paralelogramo indicado en el gráfico. Mientras mayor la proporción entre activos internos monetizados y activos externos, mayor será la ampliación de la hoja de balance de la entidad o segmento en cuestión, y con esto su participación en la creación monetaria total del sistema.

[12] Con más precisión, los pasivos del banco central son la base monetaria (depósitos de los bancos, billetes) y los depósitos del sector público no financiero en el mismo banco central. Estos últimos suelen ser excluidos de la delimitación de la base monetaria, quizás porque no dan lugar a una posterior “multiplicación” (son dinero en un sentido similar como los depósitos bancarios).

[13] Usamos el término de señoreaje en el sentido específico como los ingresos que derivan de la participación en la creación de la “infraestructura monetaria“. Si el dinero es un “bien público” en las economías capitalistas (ver: Ricks, M. (2017). Money as Infrastructure. SSRN Electronic Journal) necesario para la reproducción económica y social, entonces quienes participan en la creación de esta infraestructura pueden derivar un ingreso, que es entonces un ingreso derivado del poder creador de dinero. No significa (necesariamente) que estas instituciones puedan “emitir dinero gratis“o adquieren bienes con dinero producidos por ellos. Simplemente significa que son ingresos derivados del poder de fabricar medios de pago generalmente aceptados a partir de un trueque de activos-pasivos como fue descrito más arriba.

[14] Esta relación no es, sin embargo, lineal. La expansión de la hoja de balance puede conducir a una situación de abundancia de liquidez que afecta potencialmente este mismo spread. Vemos como el comportamiento de entidades individuales puede tener efectos sistémicos que anulan los efectos buscados a nivel individual. Esto no significa, por otra parte, que la competencia libre y sin regulación en la emisión conduce necesariamente a un equilibrio socialmente deseable de cantidad de crédito otorgado y tasas de interés.

[15] Esto implicaría desarrollar un análisis del proceso de reproducción / ampliación de la acumulación capitalista que va más allá del propósito de las presentes páginas.

[16] Aunque pueda existir una unidad de cuenta y dinero efectivo propio, como el Balboa para Panamá, en la medida en que estos son tratados como sustituto perfecto con el dólar y circulan paralelamente, también se suele hablar de dolarización.

[17] Esto tiene implicaciones de varios índoles: Limitación del papel que puede jugar el banco central como prestamista en última instancia porque no puede fabricar los billetes necesarios para hacer frente a un pánico bancario, sino que está limitado a entrega las que detiene o puede adquirir con sus Reservas Internacionales (estos billetes son activos también para el banco central, ver artículo de Andrés Arauz citado anteriormente). Adicionalmente, esto implica que, a diferencia de un sistema con moneda propia, el costo de la circulación de billetes para la economía en su conjunto no se limita a los costos de fabricación física (papel, impresión), sino que los medios de circulación tienen que ser adquiridos al costo nominal (para que el Ecuador pueda importar 100 millones de US$ en billetes para cubrir una demanda aumentada de efectivo el país tiene que haber ganado, como conjunto, US$ 100 millones, por ejemplo exportando productos por este valor. Utilizar billetes norteamericanos como efectivo, si bien puede crear confianza en la estabilidad del poder adquisitivo del dinero, implica por consiguiente un costo enorme para la sociedad en su conjunto, comparado con un tipo de dolarización con circulación de billetes propios (pero convertibles a paridad de 1:1 con los dólares norteamericanos) o con circulación de medios de pago digitales que son activos-pasivos para la economía nacional (lo que no sería el caso de bitcoins y otras monedas virtuales globales). El hecho de que en dolarización parte del dinero es un activo y no un activo-pasivos nos muestra también que la dolarización comparte una característica fundamental con los sistemas monetarios del patrón-oro. Esto a su vez sugiere que los ricos debates en la historia del pensamiento económico pueden aportar también a la comprensión de nuestros tiempos, y, ante todo, que no existe una sola forma de manejar la dolarización, así como no existía una sola para el patrón-oro. Ver p.ej. Arnon, A. (2012). Monetary theory and policy from Hume and Smith to Wicksell: Money, credit, and the economy. Cambridge: Cambridge University Press.

[19] El proyecto de ley “Trole 4” también remplaza la Junta de Política y Regulación Monetaria y Financiera por una Junta de Política y Regulación y Estabilidad Financiera que ya no controla el sistema monetario. Ver sobre la independencia (“autonomía”) del BCE más adelante.

[20]En rigor, “registra los depósitos del Sector Público No Financiero (SPNF), de personas jurídicas particulares debidamente autorizadas, en el Banco Central del Ecuador y las transferencias a través del Sistema de Pagos pendientes de liquidación, así como el endeudamiento externo propio del Banco Central del Ecuador.” (Nótese que no se trata aquí de la deuda pública general, sino solamente de la deuda externa propia del BCE).

[21] Estas son instrumentos clásicas de política monetaria. Los bancos pueden acceder a depósitos adicionales en el banco central (para hacer frente a necesidades de transferencias a otros bancos o para poder cambiarlas por efectivo) o bien mediante un préstamo garantizado con activos financieros (mercado abierto) o mediante la venta de activos de su cartera al banco central. Si los títulos de deuda público ya no sirven para efectuar estas operaciones, se pierde un poderoso motivo por lo que los bancos deberían adquirir deuda pública (interna).

[22] Costo neto en un sentido contable. La emisión interna puede por supuesto significar un costo grande para ciertos sectores y para la sociedad en su conjunto cuando se transforma en un medio para la apropiación rentista de riquezas sociales por parte de los agentes que emiten el dinero. Hemos visto que la circulación de billetes norteamericanos implica un costo real para el país. El artículo 211 derogaría el art. 96 del COMF que autoriza al Banco Central del Ecuador a cargar las demandas de billetes por parte de los bancos que exceden cierto nivel a los activos externos de los mismos bancos. Sin este artículo, el BCE se verá obligado de importar los billetes solicitados a costa de su propia Reserva Internacional. Se elimina un posible incentivo para los bancos para favorecer la circulación de formas de dinero que son activo-pasivo para el país (para reducir la costosa circulación de billetes que son activos netos).

[23] De la misma manera, los proyectos de venta/concesión (que están siendo promocionado bajo el eufemismo „monetización de activos públicos“) y de ampliación de la frontera petrolera y minera adquieren un nuevo significado, ya que son otras posibilidades como el sector público puede adquirir los medios para aportar a la Reserva Internacional.

[24] “materias primas, insumos y bienes de capital que consten en el listado que para el efecto establezca el Comité de Política Tributaria“.

[25] El Art. 120 del COMF dice: “Proporción de liquidez doméstica. Las entidades del sistema financiero nacional, para conservar un nivel de liquidez adecuado que promueva el crecimiento y el trabajo, están obligadas a mantener en el país la proporción de la liquidez total que determine la Junta de Política y Regulación Monetaria y Financiera.”

[26] Para el banco central como “gobierno en la sombra“ se puede ver el estudio de Richard Werner sobre el banco central Japonés (Bank of Japan): Werner, R. (2003). Princes of the Yen: Japan’s central bankers and the transformation of the economy. Armonk, N.Y: M.E. Sharpe. Existe un buen documental basado en el libro, con subtitulos en español: https://youtu.be/p5Ac7ap_MAY

[27] Polanyi, K., Stiglitz, J. E., Levitt, K., Block, F., & Chailloux, L. G. (2017). La gran transformación: Los orígenes políticos y económicos de nuestro tiempo. México: Fondo de Cultura Económica.

Anexo: Matriz Comparativa Ley Trole 4